Foi enfim publicada no DOE/SC de 28.12.2020 a Lei nº 18.045/2020, que trouxe um “pacote de benefícios fiscais“, entre outras disposições, para a legislação catarinense.

Abaixo detalhamos item por item para esclarecer o que mudou com a referida Lei!

– Transportador passa a ter Direito a Crédito de Insumos da Prestação de Serviço

Com a revogação do pró-cargas em 31.03.2020, o transportador catarinense perdeu o direito ao crédito de insumos muito importantes para a execução de sua atividade e, para os que optavam pelo crédito presumido, um terço do benefício fiscal existente. Para compensar esta perda, o Estado de Santa Catarina passa a permitir que o contribuinte prestador de serviço de transporte credite a aquisição dos seguintes insumos efetivamente utilizados em sua atividade:

a) lubrificantes;

b) aditivos;

c) fluidos;

d) pneus;

e) câmaras de ar; e

f) peças de reposição.

Apenas pela redação da Lei, há direito ao crédito se os itens acima forem adquiridos no estado de Santa Catarina ou em outra UF, diferente da restrição até então contida no art. 265 do Anexo 6 do RICMS-SC/01. O contribuinte deve se atentar apenas ao art. 36, § 2º do RICMS-SC/01, que exige o estorno proporcional do crédito, de acordo com o faturamento das prestações de serviço sujeitas ao ISS, iniciadas em outra UF ou abrangidas por isenção ou não incidência.

– Prorrogação da Cesta Básica

A redução da base de cálculo para itens da cesta básica teria sua vigência encerrada no estado de Santa Catarina em 31.12.2020, porém, com a Lei nº 18.045/2020, houve a prorrogação do benefício para 30.06.2022.

– Redução da Base de Cálculo nas Prestações de Serviço Intermunicipal de Passageiros

Concedida redução da base de cálculo do ICMS na prestação de serviço de transporte intermunicipal de passageiro que tenha início e término neste Estado, de forma que a carga tributária resulte em percentual equivalente a 7% do valor da prestação.

– Detalhada Base de Cálculo do ICMS nas Transferências Interestaduais

Nas transferências interestaduais, a regra geral é que a base de cálculo do ICMS corresponda ao valor da entrada mais recente, conforme art. 13 da Lei nº 10.297/1996. Esse conceito de “valor de entrada” é um tanto vago e já foi objeto inclusive de Consulta COPAT. Com a alteração, não há ainda um esclarecimento do conceito, mas foi disciplinado que deverá ser acrescido ao valor de entrada mais recente os custos incorridos até o estabelecimento, tais como frete, seguro e demais despesas de aquisição, bem como outros custos incorridos no local de armazenamento, logística e distribuição.

Com este acréscimo, SC procura “inflar” a base de cálculo nas transferências interestaduais e, consequentemente, apropriar-se de uma parcela maior de receita tributária.

– Reinstituição do Benefício da Informática

A redução da base de cálculo prevista no art. 7º, VII do Anexo 2 do RICMS-SC/01 foi reinstituída, portanto, não terá sua vigência encerrada em 31.12.2020, como os demais benefícios não reinstituídos.

Também foram objeto de reinstituição os créditos presumidos para filmes gravados em videoteipe e CD (art. 21, V e XVI do Anexo 2 do RICMS-SC/01).

– Nova Redução da Base de Cálculo para Diversos Itens, inclusive Tijolo, Telha, Tubo e Manilha

Houve concessão de redução da base de cálculo nas saídas internas, para diversos itens, de forma que a alíquota efetiva resulte em 7%. Citamos abaixo os itens beneficiados:

a) fios e tecidos de seda, desde que promovidas por estabelecimento industrial-fabricante localizado neste Estado;

b) embalagens metálicas com capacidade de 900 ml, cujos destinatários sejam estabelecimentos industriais que as utilizem no envase de óleos de soja, de milho ou de canola;

c) máquinas, aparelhos e equipamentos industriais citados na referida Lei;

d) tijolo, telha, tubo e manilha que, na sua fabricação, tenha sido utilizado argila ou barro como matéria- prima;

e) produtos destinados à merenda escolar, no fornecimento a órgãos da Administração Pública Estadual ou municipal;

f) produtos de informática especificados na referida Lei, em especial os produtos de informática e automação, produzidos por estabelecimentos industriais, que atendam às disposições do art. 4º da Lei nº 8.248/1991.

– Benefícios para o Setor de Embalagens

Foram concedidos ao fabricante de embalagens catarinense os seguintes tratamentos tributários:

a) diferimento do ICMS na importação de ativo imobilizado, sem similar produzido no Estado;

b) diferimento do diferencial de alíquotas na aquisição interestadual de ativo imobilizado, sem similar produzido no Estado;

c) crédito presumido em montante equivalente a 65% do saldo devedor do imposto próprio apurado em relação aos produtos fabricados pelo próprio estabelecimento.

O crédito presumido será aplicado enquanto a média de 95% do valor das saídas corresponder às seguintes mercadorias:

a) embalagens de ráfia (NCM 6305.33);

b) bobinas de tecidos (NCM 5407.72 e NCM 5903.90); e

c) contendores flexíveis (bags) (NCM 6305.32).

– Benefício para Agricultura Familiar

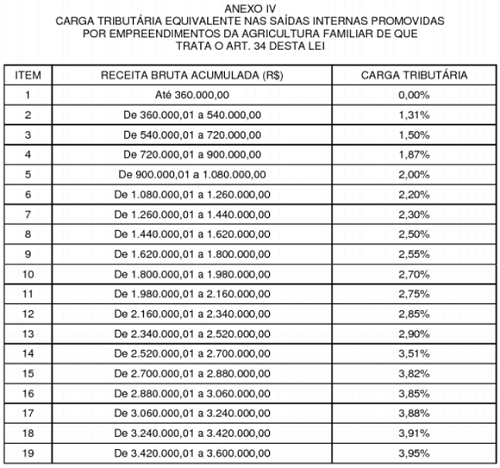

Concedida redução da base de cálculo nas saídas internas de gêneros alimentícios, promovidas por empreendimentos da agricultura familiar, cuja receita bruta acumulada nos últimos 12 meses não exceda a R$ 3.600.000,00, a base de cálculo do ICMS será reduzida, de forma a resultar carga tributária efetiva equivalente à tabela abaixo:

O benefício somente se aplica aos gêneros alimentícios produzidos por agricultor familiar, empreendedor familiar rural ou por suas organizações. Ainda, considera-se empreendimento da agricultura familiar a pessoa jurídica, inscrita no CCICMS constituída conforme as disposições da legislação.

– Concedidos Créditos Presumidos

a) Concedido crédito presumido do ICMS de modo a resultar em carga tributária efetiva de 8% nas saídas internas e interestaduais de produtos do Anexo V da Lei nº 18.045/2020, que consistem, basicamente, em sacos, sacolas e filmes plásticos.

b) Concedido diferimento no ICMS para estabelecimentos que fabriquem produtos resultantes da industrialização do petróleo (produtos do Anexo VI da Lei nº 18.045/2020), nas aquisições de energia elétrica e gás natural industrial, bem como nas aquisições internas de insumos para o processo produtivo, aquisições internas e importações de ativos imobilizados do benefíciário, com extensão ao diferencial de alíquotas, no caso de aquisições interestaduais. Também foi concedida possibilidade de parcelamento de 90% do ICMS próprio dessas saídas.

c) Concedido crédito presumido do ICMS na importação de matéria-prima, material intermediário ou secundário, inclusive material de embalagem, promovida por estabelecimento industrial, para ser utilizada em processo produtivo, equivalente a 4% sobre a base de cálculo da operação de importação, observada a carga tributária mínima de 8%.

d) Concedido crédito presumido do ICMS aos estabelecimentos fabricantes de café torrado em grão, moído ou descafeinado, classificado na subposição 0901.2 da NCM em percentual equivalente de 5% do valor das saídas interestaduais sujeitas à alíquota de 12%.

– Concessão de Isenções e Reduções da Base de Cálculo Aprovadas em Convênios ICMS

Os benefícios concedidos foram:

a) isenção na saída de gêneros alimentícios para alimentação escolar promovida por agricultor familiar ou empreendedor familiar rural ou por suas organizações, para serem utilizados por estabelecimentos das redes de ensino públicas estadual e municipal;

b) isenção na saída de produto industrializado promovida por free-shops instaladas em sedes de municípios caracterizados como cidades gêmeas de cidades estrangeiras;

c) isenção na saída de produto industrializado destinado para comercialização por free-shops da letra “b” acima, com previsão de manutenção do crédito quando da saída de fabricante;

d) isenção na importação destinada a comercialização por free-shops da letra “b” acima;

e) isenção na importação de equipamentos recreativos, para uso em parque de diversões, sem similar produzido no país;

f) isenção nas operações com o medicamento Zolgensma (NCM 3002.90.92) para o tratamento da Atrofia Muscular Espinal (AME);

g) redução da base de cálculo na saída interna de querosene de aviação (QAV) sujeita à alíquota de 17%, com destino a consumo de empresa de transporte aéreo de carga ou pessoas;

h) redução da base de cálculo nas operações internas com óleo diesel e biodiesel destinadas às empresas concessionárias ou permissionárias de transporte coletivo de passageiros, a ser utilizado diretamente na prestação de serviço de transporte de passageiro;

i) redução da base de cálculo em substituição aos créditos efetivos, nas operações internas com óleo diesel marítimo (NCM 2710.19.2, CEST 06.006.08) a ser consumido pelas embarcações destinadas às atividades de pesquisa, exploração, produção de petróleo e gás natural e movimentação logística de petróleo e derivados, de forma que a incidência do imposto resulte em carga efetiva de 4,5%.

– Crédito Presumido nas Contribuições para Projetos Esportivos e de Assistência Social

Foram concedidos dois créditos presumidos para contribuintes que destinarem valores para projetos esportivos e desportivos, bem como para assistência social, desde que credenciados por órgão da Administração Pública Estadual. Deverão ser observados os limites do benefício.

– Aumentados Limites para Enquadramento no PSCM

Os limites para enquadramento do contribuinte no Programa de Fomento às Empresas Prestadoras de Serviço de Comunicação Multimídia (PSCM) passam a ser os seguintes, de acordo com a carga efetiva resultante da redução da base de cálculo:

a) 10%, para as empresas cuja receita bruta acumulada nos 12 meses anteriores ao pedido de concessão do benefício seja igual ou inferior a R$ 12.000.000,00;

b) 12%, para as empresas cuja receita bruta acumulada nos 12 meses anteriores ao pedido de concessão do benefício seja superior a R$ 12.000.000,00 e igual ou inferior a R$ 18.000.000,00; e

c) 17%, para as empresas cuja receita bruta acumulada nos 12 meses anteriores ao pedido de concessão do benefício seja superior a R$ 18.000.000,00 e igual ou inferior a R$ 24.000.000,00.

Foi também acrescida a seguinte condicionante ao benefício: que o preço do serviço de telecomunicação, quando ofertado para contratação em conjunto com serviços não sujeitos ao ICMS, seja igual ou superior ao preço do mesmo serviço ofertado para contratação de forma avulsa. Também, todos os procedimentos, meios e equipamentos necessários à prestação dos serviços, quando executados ou fornecidos pela empresa prestadora, estejam incluídos no preço total do serviço de telecomunicação.

Esta alteração produz efeitos retroativos a 02.01.2020.

– Prorrogação de Diversos Benefícios Fiscais

Diversos benefícios fiscais foram prorrogados em relação aos prazos iniciais contidos na Lei nº 17.762/2019, dos quais destacados a redução da base de cálculo na saída de veículo automotor produzido para o transporte de 10 ou mais pessoas, incluindo o motorista, classificado na NCM 8702.10.10, de forma a resultar em carga efetiva de 8%, que ficou com o prazo de vigência indeterminado.

– Prorrogação do Prazo para Reexame dos Benefícios Fiscais

Foi prorrogado o prazo para o reexame dos benefícios fiscais concedidos pelo estado de Santa Catarina, que venceria no dia 31.12.2020. Conforme novos prazos, os benefícios serão reexaminados e remetidos sob a forma de projeto de lei ordinária até 31.08.2021, para que a ALESC delibere até 30.06.2022.

– Remissão e Anistia para Créditos Tributários da Agricultura

Foram remitidos e anistiados os créditos tributários, constituídos ou não, referentes ao ICMS, cujos fatos geradores tenham ocorrido até 31.12.2017, decorrentes de operações realizadas por cooperativas de agricultura familiar que se enquadram na Lei nº 11.326/2006.

– Disposição sobre o Descredenciamento no DTEC

O descredenciamento do sujeito passivo no DTEC observará o seguinte:

a) será autorizado exclusivamente nas hipóteses previstas em regulamento; e

b) não acarretará a anulação das ações já efetuadas no âmbito do DTEC.

A disposição acima substituiu a redação anterior do § 10º do art. 221-A da Lei nº 3.938/1966, que dispunha sobre a obrigação de todos os contribuintes se credenciarem ao DTEC até de 31.12.2022.

– Termo de Ciência na Intimação do Sujeito Passivo

Quando a intimação do sujeito passivo da constituição do crédito tributário for feita pessoalmente ou por via postal, será, respectivamente, entregue ou encaminhada (art. 225-A, § 3º da Lei nº 3.938/1966):

a) cópia dos documentos relacionados à intimação, e tratando-se de Notificação Fiscal, inclusive dos Anexos a ela referentes; ou

b) Termo de Ciência, contendo identificação do sujeito passivo e do documento objeto de intimação, hipótese em que o sujeito passivo terá acesso aos documentos que embasaram a intimação, inclusive, no caso de Notificação Fiscal, aos seus anexos, por meio do sítio eletrônico da SEF.

– Detalhadas Disposições sobre o Cancelamento e Reestabelecimento de Parcelamento

No pagamento parcelado do tributo, as prestações deverão ser recolhidas mensal e initerruptamente, e o não atendimento desta regra implicará o cancelamento do parcelamento. Os pagamentos que foram efetuados no decurso do parcelamento, ora cancelado, serão lançados como crédito para abatimento dos débitos originalmente parcelados.

Implica no cancelamento do parcelamento o atraso de 3 (três) parcelas, sucessivas ou não, ou transcurso de 90 (noventa) dias do vencimento da última parcela, caso ainda reste saldo a recolher. Esta regra não se aplica quando o saldo devedor inadimplente do parcelamento for inferior a R$ 50,00.

Se, antes do débito entrar em dívida ativa, o contribuinte recolher as parcelas em atraso, o parcelamento é reestabelecido (art. 72 da Lei nº 5.983/1981).

– Considerações Finais

Ressaltamos, por fim, que foi revogado o art. 104 da Lei nº 10.297/1996, que alguns contribuintes tentaram utilizar como argumento para permanecer utilizando o benefício de redução da base de cálculo concedido para areia, pedra ardósia e pedra britada. Porém, conforme a consultoria do ITC já vinha informando, tal artigo não foi reinstituído e perderia validade tão logo vencesse o prazo de existência dos benefícios irregulares. Como agora o dispositivo foi revogado, a questão está resolvida.

Foi revogado também o § 2º do art. 4º da Lei nº 17.762/2019, que exigia como contrapartida para redução da base de cálculo no fornecimento de combustível para empresas aéreas a definição e execução de plano de ampliação dos voos regionais de decolagem e aterrisagem e território catarinense; e a redução do valor das passagens aéreas.

Foi também revogado o art. 20 da Lei nº 17.878/2019, que alterava o art. 15 do Anexo 2 do RICMS-SC/01 para incluir um benefício de crédito presumido para preparações antissolares.

As alterações tiveram seus efeitos na data da publicação, que é 28.12.2020.

Fonte: Editorial ITC Consultoria.